又一家跨境电商要冲刺IPO了。

近日,记者从港交所官网获悉,跨境出口B2B平台中国敦煌网集团有限公司(下称“敦煌网”)已向港交所主板递交上市申请,招商证券国际担任独家保荐人。

IPO日报注意到,这家跨境电商的收入主要来自佣金收入,且报告期内业绩成功扭亏为盈。

创始人持股超50%

公开信息显示,敦煌网成立于2004年,是中国首个一站式跨境出口B2B电商平台,买家覆盖全球约223个国家和地区,卖家主要位于中国。

据悉,公司CEO王树彤是中国最早的电子商务行动者之一,于1999年参与创立卓越网并出任第一任CEO,2004年创立了敦煌网。

记者了解到,自成立以来,敦煌网共获得了五轮融资。

天眼查信息显示,2005年2月,公司获得了由华创资本投资的一轮天使轮融资,具体金额暂未披露;紧接着,敦煌网又获得了数百万元的A轮及数千万美元的B轮融资,投资方包括KPCB凯鹏华盈中国、集富亚洲JAFCO;2010年和2014年,公司又分别获得了由华平投资领投的3000万美元的C轮融资、以及由华创资本再度入股的一轮数额达亿元的D轮融资。

需要指出的是,自2014年这一D轮融资完成至今,公司已7年未有过融资行为。

(公司融资情况 图片来源:天眼查官网)

根据招股书,本次发行前,敦煌网创始人王树彤通过禾光国际(持股15.78%)和IdeaEdge(持股41.75%)共计持有8799.17万股股份,占比57.53%;至于外部股东方面,TDF Management II, LLC机构通过旗下的TDF China及TDF Advisors共计持有公司总股本的30.17%;CGC Dunhill则持有公司1045.3万股,占发行前总股本的6.83%;Everfine Global的持股比例为5.47%。

此次申请赴港上市,公司拟将募集资金用于实施全球扩张计划、包括建立海外中心的全球本土化计划,通过招聘本地人才进行海外市场分析并维护主要的海外客户;加强物流服务;加强研发能力,用作营运资金以及其他一般公司用途。

扭亏为盈

据悉,全球电商市场规模于2020年达10.3万亿美元,且预计稳步增长至2028年的33.3万亿美元。在全球电商市场中,中国跨境电商在政策的激励下成为发展迅速的市场。

相关数据显示,2015年至2020年,中国B2B跨境电商的市场规模超过中国B2C跨境电商的市场规模。

业内人士认为,随着政策对B2B跨境电商的扶持、数字化程度的提高以及基础设施的不断建设和完善,预计中国B2B跨境电商的市场规模将于2021年至2025年继续大于中国B2C跨境电商的市场规模。

随着跨境电商行业蓬勃发展,一些企业也抓住了机会成功IPO,目前这一行业已有的上市公司包括跨境通、安克创新、联络互动、华鼎股份、兰亭集势、天泽信息、星徽股份、广博股份、新维国际等。

在这一背景下,同样身处跨境电商行业的敦煌网开始向上市发起了冲刺。

根据艾瑞咨询报告,2020年,在中国消费品采购,尤其是小额消费品采购方面,敦煌网系全球第二大中国跨境出口B2B电商平台,按商品交易总额计,市场份额分别约为1.4%和7.2%。

招股书显示,2018年-2020年(下称“报告期”),敦煌网实现营业收入1.18亿美元、1.79亿美元、2.31亿美元,对应净利润分别为-4312.5万美元、-472.9万美元、58.9万美元,公司于2020年成功扭亏为盈。

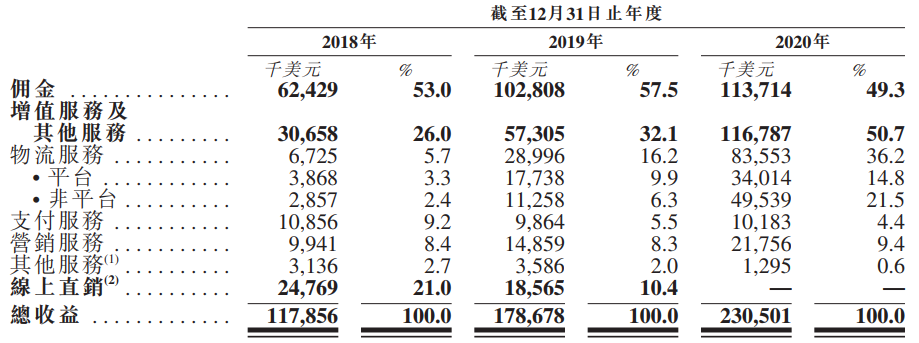

从收入构成上看,由于公司主要对入驻商户采取的是会员制,其收入主要来自于佣金。报告期内,佣金带来的收入为6242.9万美元、1.03亿美元、1.14亿美元,分别在公司各期的营业收入中占比53%、57.5%、49.3%。另一大项收入来源系增值服务及其他服务,这一类业务主要包含了物流服务、支付服务、营销服务,以及线上直销业务。

(敦煌网收入构成 图片来源:公司招股书)

另外,据披露,报告期内,敦煌网上的商品交易总额分别达到13.62亿美元、14.93亿美元、18.65亿美元。

“我们的卖家包括品牌商、工厂和贸易代理。我们的经销商、买家和卖家都是中小微企业。同时,我们深入推行中国国家政策,促进外贸企业转型升级,带动中小微企业的出口业务。”公司在招股书中如是说。

截至目前,敦煌网已拥有230万以上累计注册供应商,年均上传产品数量超过2500万,累计注册买家超过3640万,覆盖全球223个国家及地区并拥有100多条物流线路和10多个海外仓,在北美、拉美、欧洲等地设有全球业务办事机构。